发布时间:2021-03-13 文章来源:量学大讲堂

市场又危险了!

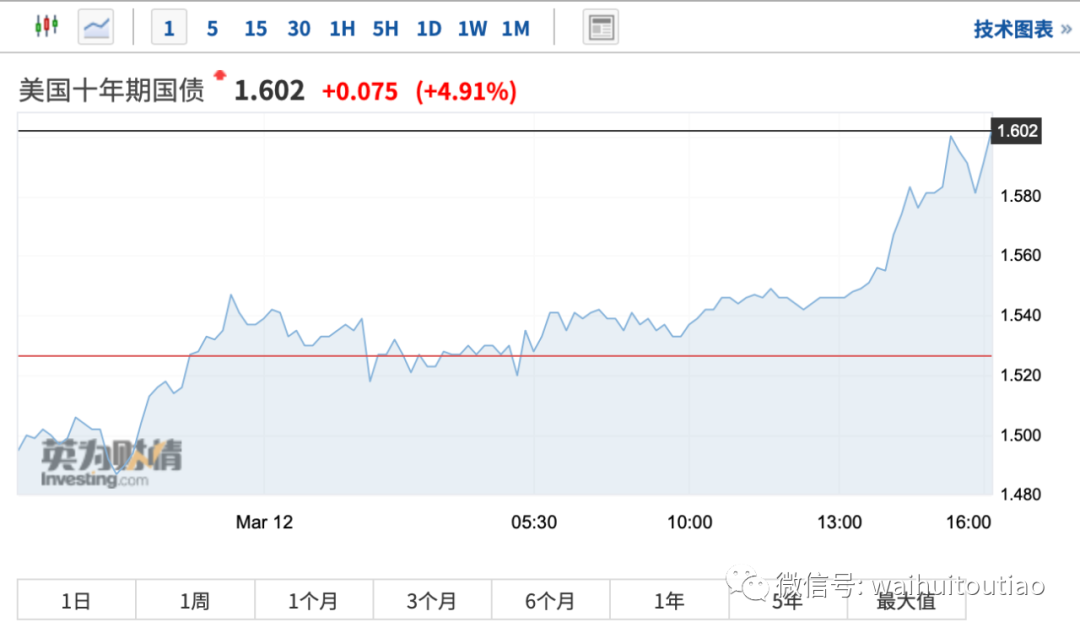

3月12日下午,10年期美债收益率再次飙升,美港市场应声下跌。

看看时间点:

10年期美债收益率差不多13:00开始启动,突破重要关口1.6%,也超过前期新高;

市场大概消化了一个小时,然后纳指期货开始下跌,目前跌1.5%。

A股市场比较幸运,影响还没恶化,它就收盘了。

但是港股就没怎么幸运了,尾盘跌的很惨,恒生指数跌2.2%。

01

按照惯例,先简短的分析一下市场,然后再跟大家分享一下我们的市场哲学。

美债收益率为何上升?前面讲很多了:

1、通胀预期;2、经济数据好,实际利率上升;3、补充杠杆率 (SLR) 减免期限结束;

当下全球市场问题的核心是什么呢?预期差! (详情参考文章《 全球动荡的根源:0.5%的预期差 》

美联储认为,即便美债收益率涨到2%,也是合理的。这跟我们的观点一致。

但是市场的预期呢?1.5%到顶了,再高就恐高了。

大家看到,在1.5%的位置,收益率往上走,全球市场就大幅下跌;收益率往下走,全球市场就暴力反弹。

美债收益率升高,虽然逻辑上对市场影响并不是那么大,但是投资者在情绪上,就是会害怕,这就会影响他的行为,进而就会影响市场表现。

这样一来,0.5%的美债收益率预期差,成了全球市场动荡的根源。

也就是说,美债收益率一上升,全球市场就会下跌,尤其是中美市场。

02

我们如何对待分析?

昨天有个朋友留言说,分析那么多,没啥用,市场就是涨得多了跌,跌的多了涨。

这句话对我触动很大,让我深刻的认识到,大家对世界认知的差异如此巨大。

首先,我承认一点,没有谁能够准确的预测市场,但是我们能够就此否定分析的价值么?

分析可能不会帮自己赚更多钱,甚至不能帮助自己更准确的预测价格,那么分析的价值在哪里呢?

举个例子:画一条线,代表价值;上面点一个点A,下面点一个点B,都代表价格。

理论上,价格围绕价值上下波动,均值回归。

但是,短期内,线上面的点A有三个运动方向,向上,向下和走平;线下面的点B也有三个运动方向,向上,向下和走平。

你分析市场,积累经验,判断出来当下的位置处于线上面或线下面,并不能够帮助你预测下一步的价格走势。

但是,能就此否定分析和研究的价值了么?当然不能。

03

你真的理解了别人的逻辑和观点了么?

碎片化时代,你看到的信息全是凌乱的,没有接受专业的培训,肯定会一团浆糊。

举个例子:一会儿看到信息,中美高层准备会谈,形势一片大好。哇,两国关系要缓和了吗?

然后又看到消息,美国继续制裁我国的企业,要中国电信退市。哇,美国还不死心,要搞我们?

如果没有一个认知世界,分析世界的方法,就会一直这样稀里糊涂的。

同样的,在市场上也一样。

三根大阳线,千军万马来相见。抱团股一涨,哇,信仰归来,满仓干;抱团股一跌,哇,股灾要来了,赶紧跑。

就这样一惊一乍的,市场涨的时候,你拿不住;跌的时候,你不敢割肉。反正就亏。

04

如何认知市场?

先明确一个共识,这个世界太复杂了,市场同样也非常复杂,所有的方法、理论、门派等等,都是从一个非常小的视角来观察这个世界。

如果哪个门派和理论自大到说,我才是认知世界唯一正确的途径,那么这个理论一定是邪教。

如果谁自大到说,就我看懂了这个世界和市场,其他人都是傻X,完全不能接受其他意见和视角,那么这个人才是傻X。

我们是如何怎么分析和试图了解市场的呢?用周期的方法。

大周期、中周期、小周期等等。准确来说,是时间维度。

比如,我们的观点说,美国践行MMT理论,全世界流动性泛滥,资产价格虽然飙升,但是没有泡沫,甚至可以说当下才是繁荣的起点。

而且,我们也预测了,MMT理论从践行到崩盘,差不多10年的时间。

这不意味着,价格永远飙升,不会回调。只能说,整体看,这10年内,应该积极的拥抱泡沫。

05

再解释一个真实案例。

最近有文章说,全世界释放了史无前例的流动性,美股各项指标都预警了泡沫,当下资产价格泡沫必定载入史册,也必将崩盘。

还有人说,美国释放史无前例流动性,美元必然崩溃。

这类文章看起来很爽,很能挑动情绪,逻辑上也没问题。

但是,这有啥用?

如果没有一个认知框架,很可能会做出错误的选择。

如果从周期的角度,或时间的维度来分析,就非常有帮助。

50年后,看这10年或20年的历史,那么确实是史无前例的大泡沫,那个时候美元可能也没落了。

但是,现在就该做空美股,或者抛弃美元么?当然不是一个意思。

就像谢国忠15年前一直看空中国的房价,用各种指标显示中国房价存在严重的泡沫,如果10年后,中国房价崩盘了,又能怎样?

你15年前该怎么办?等25年后房价崩盘?当初房价1千/平米,崩盘前100万/平米,崩盘后10万/平米,那个时候你还是买不起房子。

所以,15年前,你不买房子,拉长时间看,还是亏的。

再假设一下,如果50年后,房地产才崩盘,怎么办?你人都老了,朋友!

这就是一个哲学问题:人如何跟趋势相处,如何跟泡沫相处。

06

用周期的大框架,再看看不同周期内的一些细分特征。比如,市场表现。

美国的40年代、50年代,最火爆的是什么?搞周期股,那个时候他们也玩行业轮动。

但是从70年代以后,80年代到90年代这段时间,就是必需消费。股神巴菲特主要的经典案例就是在那个时候产生的,比如像可口可乐。

2000年以后呢?科技股狂飙,纳斯达克起飞,FANNG是主角。

而在纳斯达克起飞的时候,可口可乐就衰落了,从98年到现在为止可口可乐只涨了1倍,已经把分红收益都算上去了,远远跑输指数。

中国也一样,15年前最火爆的就是周期股,比如有色、煤炭、建筑建材。

而过去10年时间你会发现,消费变成了主角,消费就是穿越牛熊的好标的。

说这些什么意思呢?顺势而为,抓住不同周期内的主线。

这就是分析的价值和意义。 而不是简单的说,涨多了就跌,跌多了就涨,也不分析一下逻辑。

本网站为量学特训班网络课程的唯一教学平台,不提供证券咨询服务。所有老师的言论仅代表个人观点,不代表主办方和量学大讲堂的立场。所有授课老师承诺遵守国家法律,包括但不限于不得代客理财,不得收费荐股,没有任何收费的QQ群,仅在本平台授课,其余皆为假冒。如有违反,欢迎举报。举报电话:400-1178-448。

量学大讲堂

大讲堂手机端

量学

Copyright© 2017 版权所有 江西分形信息科技有限公司 赣ICP备2021009564号-1 | 网站建设技术支持-天润顺腾